Während die europäischen Vermietungsmärkte den Anlegern zumeist stabile bis steigende Mieterträge bescherten, sorgten die Immobilieninvestmentmärkte in den vergangenen zwei bis zweieinhalb Jahren eher für Sorgenfalten: Der unerwartete und deutliche Zinsanstieg ab Juli 2022 führte zu großer Verunsicherung bezüglich der „richtigen“ Preisniveaus und eine erhebliche Abkühlung der Investmentaktivität, die in der Spitze Einbußen von rund der Hälfte des Transaktionsvolumens bedeutete, setzte ein. Nun hat sich, mit den ersten realisierten und weiteren erwarteten Senkungen der (Leit-)Zinsen, das Blatt augenscheinlich gedreht: Die Investmentmärkte verzeichnen wieder steigende Aktivität.

Deutete sich im zweiten Quartal 2024 bereits eine erste Erholung der europäischen Immobilienmärkte an, zeigen Daten nun, dass diese sich im dritten Quartal fortsetzte: Lag das Transaktionsvolumen des zweiten Quartals 13 % über dem Vorjahresquartal, konnte das dritte Quartal um 21 % zum Vorjahr wachsen, so MSCI Real Capital Analytics (RCA). Wobei einzelne Märkte deutlich ausgeprägtere Zuwächse verzeichneten: In Großbritannien lagen die Transaktionsvolumina des zweiten und dritten Quartals jeweils knapp 30 % über der Vergleichsperiode, in Norwegen waren es sogar 70 % (Q2) beziehungsweise 60 % (Q3). Beinahe schon schwindelerregend hoch ging es in Italien (Q2: +139 %; Q3: +185 %). In den Niederlanden wuchs die Investmentaktivität im dritten Quartal um 48 %, nach 11 % im zweiten Quartal; Deutschland konnte erst wieder im dritten Quartal zulegen (+16 %).

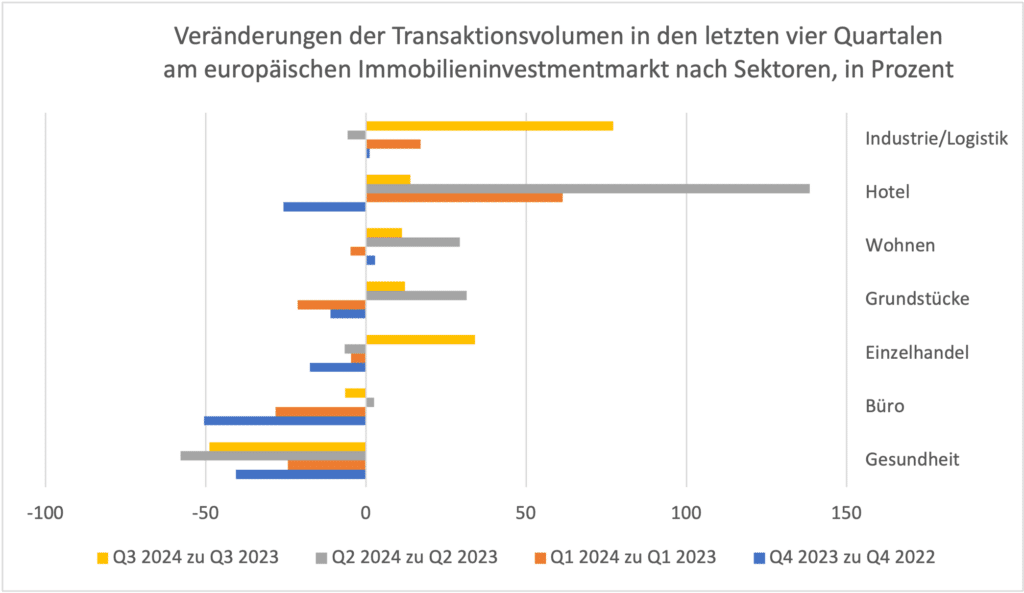

Ein Blick auf die einzelnen Sektoren verrät, wo Anleger wieder aktiv werden: Wohnen, Logistik und Hotels weisen bereits seit mindestens zwei Quartalen Volumenzuwächse auf: Besonders Hotels stehen aktuell in der Gunst der Anleger – liegen die Tourismuskennzahlen doch mittlerweile wieder über 2019er Niveau. Hotels bleiben aber volumenmäßig eher ein Nebensektor. Deutlich größer zeigt sich der Wohninvestmentmarkt: Mit 11,9 Milliarden Euro im zweiten Quartal legte dieser 29 % zu, nachdem er schon im vierten Quartal 2023 sein erstes Plus verzeichnete. Im dritten Quartal wuchs der Wohninvestmentmarkt um 11 % auf 8,3 Milliarden Euro. Der Industrie- und Logistiksektor konnte ebenfalls früher als der Gesamtmarkt ein deutliches Umsatzplus im ersten Quartal aufweisen, das sich dann im dritten wieder verstärkte.

Dass insbesondere Wohnen, Logistik und Hotel zu den Sektoren gehören, die sich am schnellsten zu erholen scheinen, ist sicherlich den gesunden Fundamentaldaten zuzuschreiben. Die Erholung im Bürosektor (Q2: +3 %, Q3: -6 %) scheint hingegen noch nicht Fahrt aufzunehmen. Schließlich ist dieser Sektor mit strukturellen Veränderungen behaftet, sodass hier die Objektdifferenzierung und damit -selektierung nochmal essenzieller für Anleger ist. Über dem Gesundheitssektor schwebt noch die Erinnerung an diverse Betreiberinsolvenzen, weshalb Anleger hier ebenfalls für den Moment vorsichtiger agieren.

Quellen: MSCI Real Capital Analytics, Stand 30.10.2024.

Grund für die Rückkehr der Anleger ist, wie schon erwähnt, dass sich verbessernde Finanzierungsumfeld. Dieses hat wiederum dazu geführt, dass sich die Spitzenrenditen in vielen Märkten und Sektoren im Jahr 2024 stabilisiert haben beziehungsweise teilweise sogar erste Kompressionen aufweisen. Beispielsweise ging die Spitzenrendite von Büros im Pariser CBD zwischen dem zweiten und Quartal 2024 um 0,3 Prozentpunkte auf 4,3 % zurück. In allen deutschen Top-7-Märkten stabilisierten sich, laut Property Market Analysis (PMA), die Spitzenrenditen für Büroobjekte zwischen dem zweiten und dritten Quartal auf im Schnitt 4,6 %. Auch die für den Wohninvestmentmarkt vorliegenden Renditen zeigen im Schnitt eine Stabilisierung. Nach RCA lag die durchschnittliche Nettoanfangsrendite im europäischen Durchschnitt Ende Q3 2024 unverändert zu Q2 2024 bei 4,8 %. RIWIS berichtet für die deutschen Top-7-Märkte im Durchschnittssegment in Q3 2024 ebenfalls von einer stabilen Bruttoanfangsrendite (4,3 %).

Führt man sich vor Augen, dass die Europäische Zentralbank erst Ende des zweiten Quartals begonnen hat, die Zinsen zu senken, spiegeln die ersten Wachstumsraten am Investmentmarkt in erster Linie deren Antizipation wider. Mit den faktischen Zinsschritten – drei an der Zahl zwischen Juni und Oktober um insgesamt 110 Basispunkte für den Hauptrefinanzierungssatz – wurde der Markt in seiner Annahme bestätigt. Der Markt erwartet bis Sommer 2025 noch weitere Zinsschritte im erheblichen Umfang und dürfte von der EZB nicht enttäuscht werden. Damit dürfte die Erholung der Immobilieninvestmentmärkte im kommenden Jahr deutlicher an Fahrt aufnehmen. Bis jetzt haben wir erst den Anfang gesehen.